SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. boomin |Коротко о главном на 08.04.2021

- 08 апреля 2021, 08:25

- |

Открытие книги заявок:

- «ФЭС-Агро» 14 апреля с 11:00 до 16 апреля 15:00 по московскому времени проведет сбор заявок на трехлетние облигации серии БО-02 объемом 500 млн рублей. Ориентир ставки 1-го купона установлен на уровне 10,75-11,25% годовых. Ставка будет зафиксирована на весь период обращения, купоны ежеквартальные. По выпуску предусмотрена амортизация.

- «ПР-Лизинг» 7 апреля с 14:00 до 14 апреля 14:00 по московскому времени проведет сбор заявок инвесторов на дополнительный выпуск облигаций серии 002Р-01 объемом 750 млн рублей. Дата погашения выпуска — 10 августа 2029 года.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

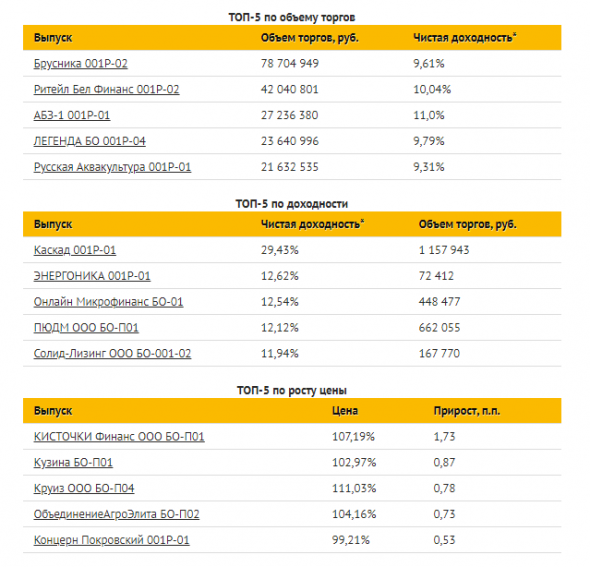

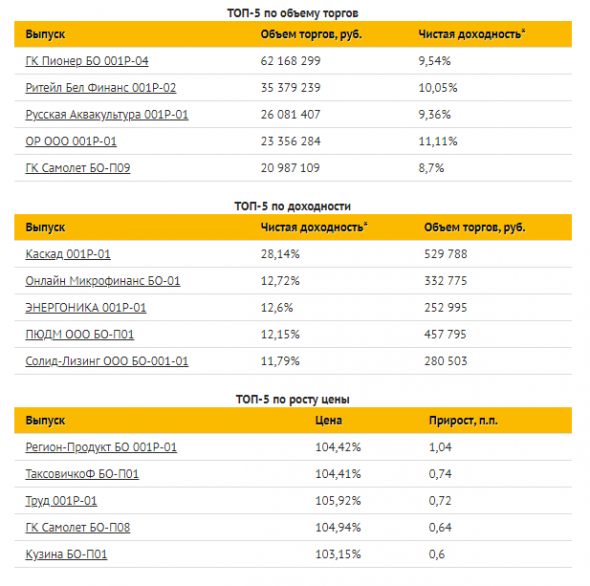

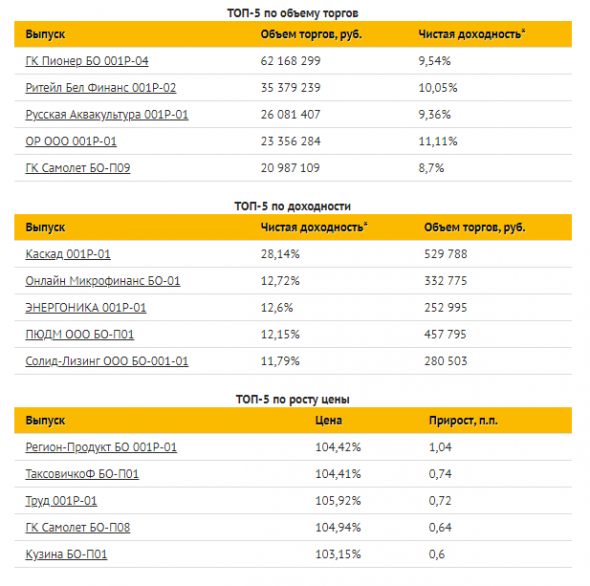

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

- комментировать

- Комментарии ( 0 )

Блог им. boomin |Коротко о главном на 07.04.2021

- 07 апреля 2021, 08:45

- |

Новый эмитент, дата, итоги размещения и досрочного погашения:

- «Литана» планирует разместить дебютный выпуск трехлетних облигаций на сумму 300 млн рублей. Ориентир ставки купона установлен на уровне 12,5 – 13% годовых, купоны ежеквартальные.

- ЯТЭК 12 апреля начнет размещение четырёхлетних облигаций серии 001Р-02 объемом 5 млрд рублей. Финальный ориентир ставки купона установлен на уровне 9,05%-9,15% годовых. Ставка будет зафиксирована на весь период обращения, купоны полугодовые.

- Владельцы облигаций ОР («Обувь России») предъявили к досрочному погашению ценные бумаги на сумму 1,5 млн рублей. Право требования досрочного погашения возникло на основании превышения соотношения чистого долга и показателя EBITDA по итогам финансовой отчетности эмитента за 2020г.

- «ЛЕГЕНДА» завершила размещение выпуска биржевых облигаций серии 001P-04 объемом 4 млрд рублей за один день торгов. Ставка купона установлена на уровне 9,95% на весь период обращения, купоны ежеквартальные.

( Читать дальше )

Блог им. boomin |Коротко о главном на 06.04.2021

- 06 апреля 2021, 08:57

- |

Начало и итоги размещений и кредитные рейтинги:

- Сегодня «ЛЕГЕНДА» начинает размещение выпуска биржевых облигаций серии 001P-04 объемом 4 млрд рублей. Ставка купона установлена на уровне 9,95% на весь период обращения, купоны ежеквартальные. По выпуску предусмотрена амортизация.

- «Кэшдрайв» 7 апреля планирует начать размещение выпуска трехлетних коммерческих облигаций серии КО-П03 объемом 481,1 млн рублей. Ставка 1-4 купонов установлена на уровне 9,5% годовых, купоны ежеквартальные.

- «ЭБИСу» рейтинговое агентство «Эксперт РА» повысило рейтинг кредитоспособности до уровня ruBB+. Прогноз по рейтингу стабильный. Ранее у компании действовал рейтинг на уровне ruBB со стабильным прогнозом.

- АКРА присвоило выпуску облигаций «Продовольственной контрактной корпорации» серии 01 кредитный рейтинг BBB(RU).

( Читать дальше )

Блог им. boomin |Коротко о главном на 05.04.2021

- 05 апреля 2021, 08:46

- |

Начало размещения, ставка купона и новый выпуск:

- Сегодня «Брусника» начинает размещение трехлетнего выпуска облигаций серии 001Р-02 объемом 6 млрд рублей. Ставка купона установлена на уровне 9,6 % годовых и зафиксирована на весь период обращения, купоны ежеквартальные. По выпуску предусмотрены ковенанты.

- «Полипласт» установил ставку 9-12-го купона облигаций серии П01-БО-01 в размере 9,5% годовых. Ставка 1-6 купона была установлена на уровне 14,5% годовых. Ставка текущего купона — 7,5% годовых.

- «Кэшдрайв» зарегистрировал трехлетний выпуск коммерческих облигаций серии КО-П03 в НРД. Присвоенный регистрационный номер — 4CDE-01-00576-R-002P. Номинальная стоимость каждой ценной бумаги – 1 000 рублей. Купоны ежеквартальные.

Подробнее о событиях и эмитентах на Boomin.

( Читать дальше )

Блог им. boomin |ВДОграф за 1 апреля 2021

- 02 апреля 2021, 12:33

- |

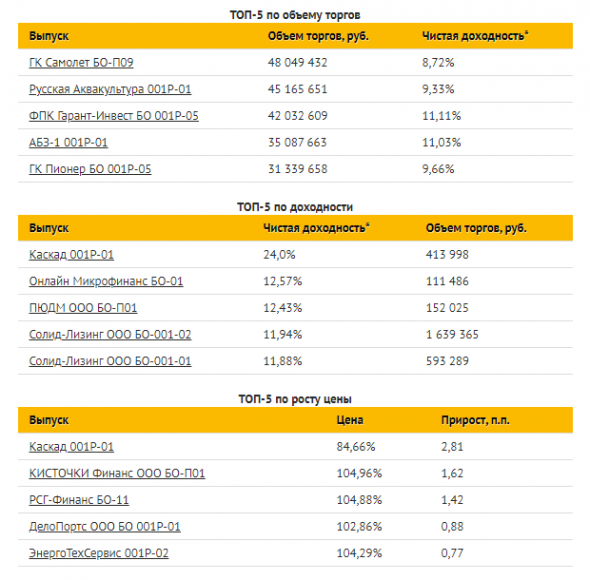

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

План выплат купонов на сегодня в Ожидаемых событиях

План выплат купонов на сегодня в Ожидаемых событиях

Блог им. boomin |Коротко о главном на 02.04.2021

- 02 апреля 2021, 09:07

- |

Ставка купона, новый выпуск и итоги размещения:

- «МСБ-Лизинг» завершил размещение трехлетних облигаций серии 002Р-04 объемом 100 млн рублей. Ставка купона установлена на уровне 11,25% годовых. По выпуску предусмотрена ежемесячная амортизация.

- По данным опроса «Эксперт РА», большинство опрошенных компаний-заемщиков, считают ESG-инвестирование хайпом и блажью, и основными драйверами развития зеленых инструментов выступят банки, а не компании.

- «Брусника» установила ставку купона на уровне 9,6 % годовых по облигациям серии 001Р-02 объемом 6 млрд рублей. Ставка зафиксирована на весь период обращения, купоны ежеквартальные. По выпуску предусмотрены ковенанты. АКРА присвоило выпуску серии 001P-02 ожидаемый кредитный рейтинг еА-(RU).

- «Эбис» зарегистрировал облигации серии БО-П04 на Московской бирже. Бумаги включены в Сектор роста. Присвоенный регистрационный номер — 4B02-04-00360-R-001P.

( Читать дальше )

Блог им. boomin |Коротко о главном на 31.03.2021

- 31 марта 2021, 09:39

- |

Новые выпуски и техдефолты:

- Московская Биржа зарегистрировала выпуск биржевых облигаций ЯТЭК серии 001Р-02. Сбор заявок на четырехлетние облигации серии 001Р-02 объемом 5 млрд рублей запланирован на 6 апреля. Ориентир ставки купона установлен на уровне 8,9-9,2% годовых. Ставка будет зафиксирована на весь период обращения, купоны полугодовые. По выпуску предусмотрена амортизация.

- Московская Биржа зарегистрировала выпуск биржевых облигаций «Брусники» серии 001Р-02. Сбор заявок на трехлетние облигации серии 001Р-02 объемом 6 млрд рублей запланирован на 1 апреля с 11:00 до 15:00 по московскому времени. Ориентир ставки купона установлен на уровне 9,7-9,9% годовых, ставка купона будет зафиксирована на весь период обращения, купоны ежеквартальные. По выпуску предусмотрены ковенанты.

- «ЛЕГЕНДА» зарегистрировала выпуск биржевых облигаций серии 001P-04 объемом 4 млрд рублей на Московской Бирже. Ориентир ставки купона установлен на уровне 9,75-10%. Ставка будет зафиксирована на весь период обращения, купоны ежеквартальные. По выпуску предусмотрена амортизация. Сбор заявок инвесторов начался 22 марта в 12:00 МСК и продлится до 2 апреля 15:00 МСК.

( Читать дальше )

Блог им. boomin |Коротко о главном на 30.03.2021

- 30 марта 2021, 07:56

- |

Начало и итоги размещения облигаций:

- Сегодня «Гарант-Инвест» начинает размещение трехлетних облигаций серии 002Р-03 объемом 1,5 млрд рублей. Ставка купона установлена на уровне 10,5% годовых на весь период обращения, купоны ежеквартальные.

- «Группа Астон» полностью разместила выпуск трехлетних коммерческих облигаций серии КО-П04 объемом 212 млн рублей. Цена размещения — 100% от номинала. Ставка купона установлена на уровне 9,5% годовых и зафиксирована на первый год обращения, купоны полугодовые. По выпуску предусмотрена оферта.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Блог им. boomin |Коротко о главном на 29.03.2021

- 29 марта 2021, 15:07

- |

Книга заявок, новый выпуск и нарушение ковенантов:

- «Брусника» планирует провести сбор заявок на трехлетние облигации серии 001Р-02 объемом 6 млрд рублей 1 апреля с 11:00 до 15:00 по московскому времени. Ориентир ставки купона установлен на уровне 9,7-9,9% годовых, ставка купона будет зафиксирована на весь период обращения, купоны ежеквартальные. По выпуску предусмотрены ковенанты.

- Московская биржа зарегистрировала трехлетние облигации «ФЭС-Агро» серии БО-02 объемом 500 млн рублей и включила их в Третий уровень котировального списка, в Сектор роста. Присвоенный регистрационный номер — 4B02-02-00435-R.

- ОР («Обувь России») сообщила о возникновении у владельцев облигаций серий БО-07, 001P-01 и 001P-02 права требовать от эмитента досрочного погашения принадлежащих им ценных бумаг на основании превышения соотношения чистого долга и показателя EBITDA по итогам 2020г.

( Читать дальше )

Блог им. boomin |Коротко о главном на 26.03.2021

- 26 марта 2021, 12:01

- |

Начало размещения, оферта, новый выпуск и техдефолт:

- Сегодня «Продкорпорация» начинает размещение пятилетних облигаций серии 01 объемом 7 млрд рублей. Ставка купона установлена на уровне 8,99 % годовых и зафиксирована на весь период обращения, купоны полугодовые. По выпуску предусмотрена амортизация.

- МФК «Быстроденьги» зарегистрировала выпуск трехлетних облигаций серии 01 в Банке России. Размещение бумаг пройдет по закрытой подписке среди квалифицированных инвесторов. Присвоенный регистрационный номер 4-01-00487-R.

- «Пионер-Лизинг» выставил оферту по выпуску облигаций серии БО-П01. Период предъявления ценных бумаг к выкупу — с 6 по 9 апреля. Дата приобретения биржевых облигаций — 4 мая. Цена выкупа — 100% от номинала.

- «Группа Астон» разместит выпуск, предназначенный для квалифицированных инвесторов, трехлетних коммерческих облигаций серии КО-П04 объемом 212 млн рублей 29 марта. Ставка купона установлена на уровне 9,5% годовых и зафиксирована на первый год обращения, купоны полугодовые. По выпуску предусмотрена оферта.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс